Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Halten

Highlights

- Das Kurs-Gewinn-Verhältnis des DAX-Index liegt mit 11 unter dem Zehn-Jahresdurchschnitt von 13

- Geringe Handelsspanne zwischen Kauf- und Verkaufskurs

- Synthetische Index-Nachbildung

30.11.2023

Investmentansatz

Anlageziel des Amundi ShortDAX Daily (-1x) Inverse UCITS ETF

Der Amundi ShortDAX Daily (-1x) Inverse UCITS ETF ist ein börsengehandelter Investmentfonds (Exchange Traded Fund). Das Anlageziel des ETF besteht darin, den Anlegern einen Ertrag zukommen zu lassen, der an die Wertentwicklung des ShortDAX® TR Index anknüpft. Der Index ist an die gegenläufige Kursentwicklung des deutschen Leitindex DAX® („Basisindex“) über eine Anlage in eine sog. Short-Position gekoppelt.

Eine positive Veränderung des Basisindex führt zu einer negativen und eine negative Veränderung des Basisindex führt zu einer positiven Veränderung ungefähr gleichen prozentualen Ausmaßes auf Tagesbasis im Index.

Bei der Berechnung des Index werden neben den Kurswerten der in ihm enthaltenen Unternehmen auch Dividenden- und Bonuszahlungen abzüglich der Quellensteuer berücksichtigt.

Synthetische ETF Struktur

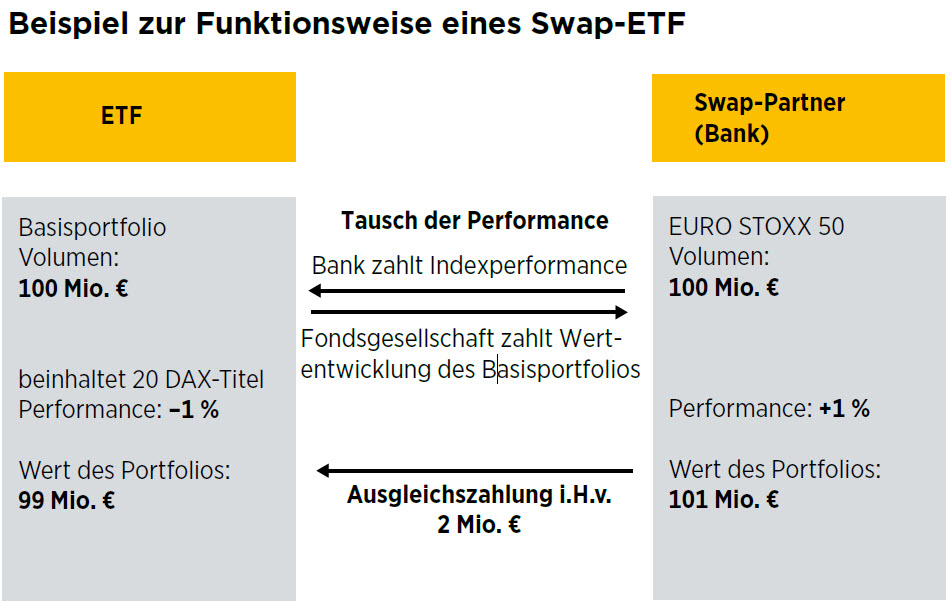

Dieser ETF wird über die swapbasierte Replikationsmethode (Nachbildung) abgebildet. Das bedeutet, swapbasierte ETFs investieren in der Regel nicht in die Bestandteile des abzubildenden Index. Vielmehr gibt es ein sogenanntes Trägerportfolio, welches in der Zusammensetzung deutlich vom abzubildenden Index abweichen kann. Um die Differenz in der Wertentwicklung zwischen dem Trägerportfolio (sogenannter Basket) und dem abzubildenden Index auszugleichen, schließt der Fonds mit einem Swap-Partner einen Tauschvertrag (sogenannter Index-Swap) ab.

Hieraus ergeben sich sowohl für den Swap-Partner als auch für den Fonds Zahlungsverpflichtungen. Entwickeln sich beispielsweise die im Index enthaltenen Wertpapiere besser als die vom Fonds erworbenen, ist der Swap-Partner verpflichtet, den Unterschied in der Wertentwicklung an den Fonds zu zahlen.

Der Hauptgrund der synthetischen Replikation ist, dass durch das Swap-Geschäft die Abweichung (der Tracking Error) zwischen der Wertentwicklung des Index und der des ETFs in der Regel nur sehr gering ist. Gerade bei sehr breiten oder illiquiden Marktindizes können synthetische ETFs unter anderem durch ihre Kostenoptimierung Vorteile bieten. So machen Handelsrestriktionen, unterschiedliche Zeitzonen und auch steuerliche Aspekte eine physische Replikation schwierig.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Amundi Luxembourg S.A. |

| Fondstyp | Aktienfonds |

| Anlagesegment | Deutschland Short |

| Managementtyp | Passiv (ETF) |

| Währung | EUR |

| Ertragsverwendung | Ausschüttend |

| WKN | ETF017 |

| ISIN | LU2572257041 |

| Produktgruppe | Reverse-ETFs |

| Sparplanfähig | Ja |

| VL-fähig | Nein |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,30% |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Votum: Halten

Schwaches Wirtschaftswachstum in den kommenden Quartalen

Der deutsche Aktienmarkt bekommt in den kommenden Quartalen Gegenwind von der Konjunktur. So erwarten unsere Volkswirte für Deutschland für das vierte Quartal 2023 und das erste Quartal 2024 jeweils ein leicht schrumpfendes Bruttoinlandsprodukt. Und auch für die zuletzt erfolgsverwöhnte US-Wirtschaft halten wir für das zweite und dritte Quartal 2024 eine milde Rezession für wahrscheinlich.

Der deutsche Aktienmarkt bekommt in den kommenden Quartalen Gegenwind von der Konjunktur. So erwarten unsere Volkswirte für Deutschland für das vierte Quartal 2023 und das erste Quartal 2024 jeweils ein leicht schrumpfendes Bruttoinlandsprodukt. Und auch für die zuletzt erfolgsverwöhnte US-Wirtschaft halten wir für das zweite und dritte Quartal 2024 eine milde Rezession für wahrscheinlich.

DAX-KGV mit 11 unter langjährigem Mittel von 13

Das Kurs-Gewinn-Verhältnis (KGV) für den DAX notiert mit 11 auf einem relativ niedrigem Niveau - das durchschnittliche KGV der vergangenen zehn Jahre liegt bei 13. Investoren müssen jedoch berücksichtigen, dass das KGV von 11 derzeit noch auf optimistischen DAX-Gewinnerwartungen der Unternehmensanalysten basiert, deren Prognosen wahrscheinlich in den kommenden Quartalen sinken werden.

Wir erwarten in den kommenden Quartalen Marktphasen, in denen der DAX Korrekturen durchläuft

Die implizite DAX-Volatilität VDAX stellt dar, welche erwarteten DAX-Kursschwankungen an den Optionsmärkten eingepreist werden. Je höher der VDAX notiert, desto größer ist die Nervosität und Angst der Anleger vor weiteren Kursverlusten. In Jahr 2022 bewegte sich der VDAX an 61 Handelstagen über 30 (24% der Handelstage des Jahres).

Im Börsenjahr 2023 notiert der VDAX dagegen bislang an einem Großteil der Handelstage auf einem niedrigen Niveau. So gab es bis zum 27. November nur drei Handelstage mit einem VDAX größer 25. In unserem DAX-Szenario mit einer milden Rezession und fallenden DAX-Gewinnerwartungen dürfte es in den kommenden Monaten mehrere Marktphasen geben, in denen der DAX Korrekturen durchläuft, so dass sich der VDAX deutlich nach oben bewegt. Der ShortDax Index ist an die gegenläufige Kursentwicklung des DAX Index gekoppelt. Wir votieren den ETF mit „Halten“.

Investition im Portfoliokontext

Wer eine Geldanlage plant, sollte diese nach den Gesichtspunkten Risiko, Ertrag und Liquidität beurteilen. Hier kann keine generelle Empfehlung erfolgen, da jeder Anleger eigene Vorstellungen und Voraussetzungen bezüglich dieser Werte hat. Aus diesem Grund kann trotz unserer aktuellen Empfehlung, z.B. aufgrund von Portfoliodiversifizierung, eine Anlage in diesem ETF sinnvoll sein.

30. November 2023

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Amundi Luxembourg S.A. |

| Fondstyp | Aktienfonds |

| Anlagesegment | Deutschland Short |

| Managementtyp | Passiv (ETF) |

| Währung | EUR |

| Ertragsverwendung | Ausschüttend |

| WKN / ISIN | ETF017 / LU2572257041 |

| Fondsauflage | 10.05.2011 |

| Orderannahmezeit | Börsenhandel (z.B. Xetra 09:00 - 17:30 Uhr) |

| Sparplanfähig | Ja |

| VL-fähig | Nein |

| Weitere Anteilsklassen | |

| Kennzahlen per 05.05.2024 | |

|---|---|

| Wertentwicklung 1/3/5 Jahre in %3 | -6,35% / - / - |

| Volatilität (3 Jahre)3 | - |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Verwaltungsvergütung | 0,30% |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,30% |

| Laufende Vertriebsprovision4 | - |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

3 Quelle: FactSet, Wertentwicklung in EUR

4 Fließt an die Commerzbank AG

Kosteninformation

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich werden die angegebenen Transaktionskosten erhoben. Diese variieren jedoch in Abhängigkeit des gewählten Depotmodels. So fällt z.B. beim PremiumDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen

- Aktien bieten auf lange Sicht überdurchschnittliches Renditepotenzial verglichen mit anderen Anlageklassen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Nahezu vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index

- ETFs zeichnen sich durch hohe Liquidität und einfache Handelbarkeit aus. Market Maker sorgen für börsentägliche Liquidität bei einer engen Geld-/Brief Spanne und ermöglichen die einfache Handelbarkeit unter normalen Marktbedingungen

- Fällt der Basisindex, erhöht dies den Wert des ETFs

Risiken

- Die Volatilität (Wertschwankung) des Fondsanteilwerts kann stark erhöht sein

- Investmentfonds unterliegen Kursschwankungen sowie dem Risiko sinkender Anteilspreise, sodass diese möglicherweise bei einem Verkauf nicht mehr dem Wert des investierten Kapitals entsprechen

- Die vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index ist nicht garantiert, sodass es zu Abweichungen in der Wertentwicklung kommen kann

- Dieser ETF beinhaltet ein Kontrahentenrisiko von max. 10% des Nettoinventarwerts aus Derivaten (Swap)

- Steigt der Basisindex, fällt der Wert des ETFs

- Ein grundsätzliches Risiko bei Investmentfonds besteht in der vorübergehenden Aussetzung der Anteilsrücknahme aufgrund nicht ausreichender Liquidität bis hin zu einer geordneten Auflösung des Fonds