Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Kauf

Highlights

- Synthetische Index-Nachbildung

- Niedrige Geld-Brief-Spanne

- Einstellung der Votierung per 31.01.2025

27.11.2024

Investmentansatz

Anlageziel des Amundi ETF NASDAQ-100 EUR HEDGED DAILY

Ziel des AMUNDI ETF NASDAQ-100 EUR HEDGED DAILY ist es, die Entwicklung des NASDAQ-100 Currency Hedged EUR Strategieindex (TR) unabhängig von der Markttendenz möglichst genau abzubilden.

Bei der Berechnung des Index werden neben den Kurswerten der in ihm enthaltenen Unternehmen auch Dividenden- und Bonuszahlungen abzüglich der Quellensteuer berücksichtigt.

Strategieindex NASDAQ-100 Currency Hedged EUR

Der Strategieindex NASDAQ-100 Currency Hedged EUR ist der täglich durch Terminverkäufe von US-Dollar gegen das EUR/USD-Wechselkursrisiko abgesicherte NASDAQ-100-Index. Der Index umfasst Wertpapiere aus Sektoren wie z. B. Informatik, Biotechnologie, Gesundheitswesen, Telekommunikation und Transport. Der NASDAQ-100-Index umfasst keine Wertpapiere von Finanz- oder Investmentunternehmen.

Die Absicherungsmethode des Strategieindex NASDAQ-100 Currency Hedged EUR kann zu einer Abweichung zwischen den Wertentwicklungen des NASDAQ-100 Currency Hedged EUR und des NASDAQ-100 führen.

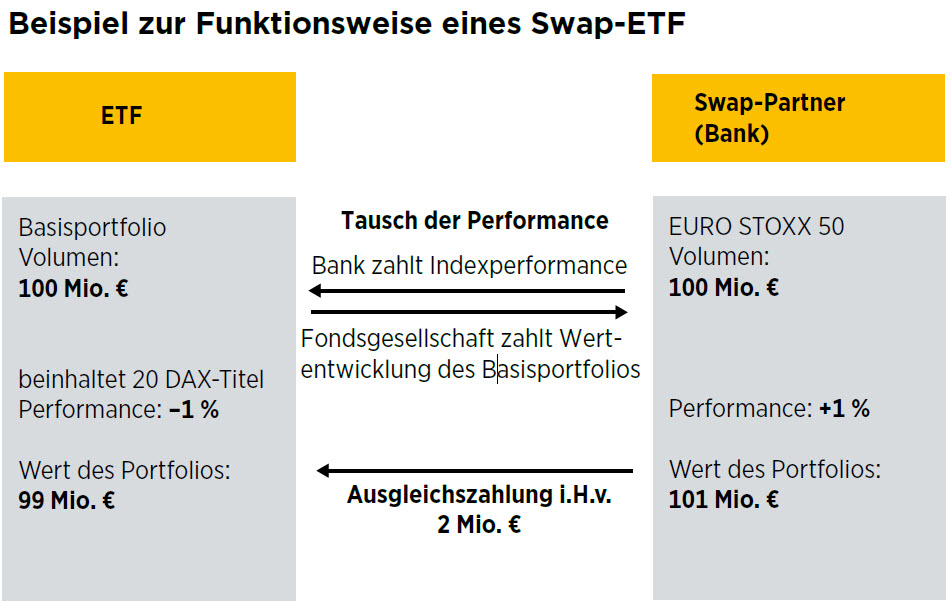

Synthetische ETF Struktur

Dieser ETF wird über die swapbasierte Replikationsmethode (Nachbildung) abgebildet. Swapbasierte ETFs investieren in der Regel nicht in die Bestandteile des abzubildenden Index. Vielmehr gibt es ein sogenanntes Trägerportfolio, welches in der Zusammensetzung deutlich vom abzubildenden Index abweichen kann. Um die Differenz in der Wertentwicklung zwischen dem Trägerportfolio (sogenannter Basket) und dem abzubildenden Index auszugleichen, schließt der Fonds mit einer Bank einen Tauschvertrag (sogenannter Index-Swap) ab.

Der Hauptgrund der synthetischen Replikation ist, dass durch das Swap-Geschäft die Abweichung (der Tracking Error) zwischen der Wertentwicklung des Index und der des ETFs in der Regel nur sehr gering ist. Gerade bei sehr breiten oder illiquiden Marktindizes können synthetische ETFs unter anderem durch ihre Kostenoptimierung Vorteile bieten. So machen Handelsrestriktionen, unterschiedliche Zeitzonen und auch steuerliche Aspekte eine physische Replikation schwierig.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Amundi |

| Fondstyp | Aktienfonds |

| Anlagesegment | USA EUR-Hedged |

| Managementtyp | Passiv (ETF) |

| Währung | EUR |

| Ertragsverwendung | Thesaurierend |

| WKN | A2H579 |

| ISIN | LU1681038599 |

| Produktgruppe | Aktien, Aktienfonds, Aktien-ETFs |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 3,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,35 |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Votum: Kauf

Die massiven Zinserhöhungen von 2022 bis 2023 haben die US-Wirtschaft 2024 nicht in die befürchtete Rezession gestützt. Die Arbeitslosenquote ist nur wenig gestiegen, die Kapazitätsauslastung ist kaum gefallen. Trotz des recht starken Wirtschaftswachstums ist die US-Inflation deutlich gesunken. Sie dürfte jedoch von Mitte 2025 bis Mitte 2026 um rund 1 Prozentpunkt zulegen, wenn Trump zumindest die Hälfte seiner Zollpläne in die Realität umsetzen wird. Die US-Notenbank dürfte ihre Leitzinsen bis zum Frühjahr 2025 auf 4,0% weiter senken. Wegen der zollbedingt gestiegenen Inflationsrisiken und einem weiterhin stabilen Arbeitsmarkt dürfte sie den Zinssenkungsprozess dann beenden.

Die positiven fundamentalen Faktoren sind intakt, das Wirtschaftswachstum bleibt höher als z.B. in Europa, eine stärkere Deregulierung unterstützt und auch die technischen Trends sprechen für den Markt. Zudem notieren fast ¾ der Aktien im S&P500 über der Durchschnittslinie der letzten 200 Tage.

Zudem sollte der Markt zunehmend unabhängiger von den hochkapitalisierten IT-Werten werden, ohne dass bei letzteren ein Einbruch zu erwarten ist. Das konjunkturelle Umfeld und mögliche Stützungsmaßnahmen der neuen Regierung dürften auch zu einer größeren Marktbreite führen. So gehörten nach der US-Wahl nicht die IT-Werte, sondern die Sektoren Finanzen, Gebrauchsgüter und Industrie zu den stärksten Sektoren. Darüber hinaus sollten auch US-Nebenwerte im kommenden Jahr wieder Kurspotenzial bieten. Der Aktienmarkt steht also auf mehreren soliden Säulen. Das alles zeigt sich auch im Vergleich zu Europa.

Einstellung der Votierung per 31.01.2025

Aufgrund einer Neustrukturierung des Anlageuniversums stellen wir die Votierung des Amundi ETF NASDAQ-100 EUR Hedged Daily UCITS ETF per 31.01.2025 ein.

27. November 2024

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Amundi |

| Fondstyp | Aktienfonds |

| Anlagesegment | USA EUR-Hedged |

| Managementtyp | Passiv (ETF) |

| Währung | EUR |

| Ertragsverwendung | Thesaurierend |

| WKN / ISIN | A2H579 / LU1681038599 |

| Fondsauflage | 18.04.2018 |

| Orderannahmezeit | Börsenhandel (z.B. Xetra 09:00 - 17:30 Uhr) |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Weitere Anteilsklassen | |

| Kennzahlen per 23.12.2024 | |

|---|---|

| Wertentwicklung 1/3/5 Jahre in %3 | +23,72% / +25,32% / +125,74% |

| Volatilität (3 Jahre)3 | 24,14% |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 3,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Laufende Kosten | 0,35% |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,35 |

| Laufende Vertriebsprovision4 | - |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

3 Quelle: FactSet, Wertentwicklung in EUR

4 Fließt an die Commerzbank AG

Kostinformation

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich werden die angegebenen Transaktionskosten erhoben. Diese variieren jedoch in Abhängigkeit des gewählten Depotmodels. So fällt z.B. beim PremiumDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen

- Aktien bieten auf lange Sicht überdurchschnittliches Renditepotenzial verglichen mit anderen Anlageklassen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Nahezu vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index

- ETFs zeichnen sich durch hohe Liquidität und einfache Handelbarkeit aus. Market Maker sorgen für börsentägliche Liquidität bei einer engen Geld-/Brief Spanne und ermöglichen die einfache Handelbarkeit unter normalen Marktbedingungen

Risiken

- Die Volatilität (Wertschwankung) des Fondsanteilwerts kann stark erhöht sein

- Investmentfonds unterliegen Kursschwankungen sowie dem Risiko sinkender Anteilspreise, sodass diese möglicherweise bei einem Verkauf nicht mehr dem Wert des investierten Kapitals entsprechen

- Die vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index ist nicht garantiert, sodass es zu Abweichungen in der Wertentwicklung kommen kann

- Dieser ETF beinhaltet ein Kontrahentenrisiko von max. 10% des Nettoinventarwerts aus Derivaten (Swap)

- Es ist möglich, dass sich einzelne Regionen/Branchen besser entwickeln als der Fonds und dass der Fonds unter Umständen nicht oder nur geringfügig in diese investiert ist

- Ein grundsätzliches Risiko bei Investmentfonds besteht in der vorübergehenden Aussetzung der Anteilsrücknahme aufgrund nicht ausreichender Liquidität bis hin zu einer geordneten Auflösung des Fonds