Auf einen Blick

Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Kauf

Highlights

- Bekanntester, sehr breit diversifizierter Welt-Index

- Synthetische Index-Nachbildung

- Geringe Handelsspanne zwischen Kauf- und Verkaufskurs

03.04.2025

Investmentansatz

Das Anlageziel des Amundi MSCI World III UCITS ETF Dist

Der Amundi MSCI World III UCITS ETF Dist ist ein börsengehandelter Investmentfonds (Exchange Traded Fund). Das Anlageziel des ETF besteht darin, den Anlegern einen Ertrag zukommen zu lassen, der an die Wertentwicklung des MSCI World Net Total Return USD Index anknüpft. Der Index ist ein nach Marktkapitalisierung gewichteter Index, der die Wertentwicklung der Aktienmärkte in den Industrieländern der Welt abbildet.

Bei der Berechnung des Index werden neben den Kurswerten der in ihm enthaltenen Unternehmen auch Dividendenzahlungen abzüglich der Quellensteuer berücksichtigt.

Synthetische ETF Struktur

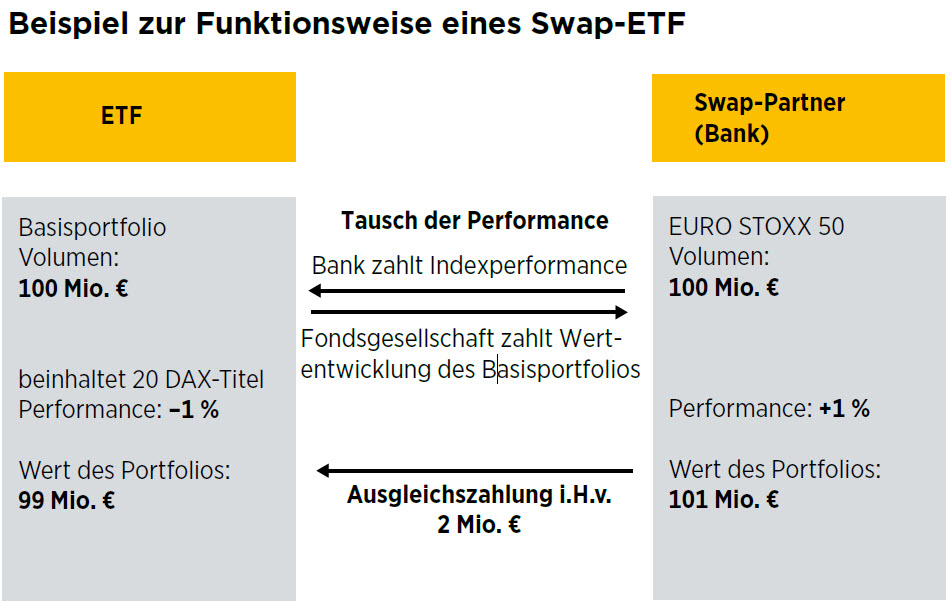

Dieser ETF wird über die swapbasierte Replikationsmethode (Nachbildung) abgebildet. Das bedeutet, swapbasierte ETFs investieren in der Regel nicht in die Bestandteile des abzubildenden Index. Vielmehr gibt es ein sogenanntes Trägerportfolio, welches in der Zusammensetzung deutlich vom abzubildenden Index abweichen kann. Um die Differenz in der Wertentwicklung zwischen dem Trägerportfolio (sogenannter Basket) und dem abzubildenden Index auszugleichen, schließt der Fonds mit der Commerzbank einen Tauschvertrag (sogenannter Index-Swap) ab.

Hieraus ergeben sich sowohl für den Swap-Partner als auch für den Fonds Zahlungsverpflichtungen. Entwickeln sich beispielsweise die im Index enthaltenen Wertpapiere besser als die vom Fonds erworbenen, ist der Swap-Partner verpflichtet, den Unterschied in der Wertentwicklung an den Fonds zu zahlen.

Der Hauptgrund der synthetischen Replikation ist, dass durch das Swap-Geschäft die Abweichung (der Tracking Error) zwischen der Wertentwicklung des Index und der des ETFs in der Regel nur sehr gering ist. Gerade bei sehr breiten oder illiquiden Marktindizes können synthetische ETFs unter anderem durch ihre Kostenoptimierung Vorteile bieten. So machen Handelsrestriktionen, unterschiedliche Zeitzonen und auch steuerliche Aspekte eine physische Replikation schwierig.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Amundi Luxembourg S.A. |

| Fondstyp | Aktienfonds |

| Anlagesegment | Welt |

| Managementtyp | Passiv (ETF) |

| Währung | USD |

| Ertragsverwendung | Ausschüttend |

| WKN | ETF018 |

| ISIN | LU2572257124 |

| Produktgruppe | Aktien, Aktienfonds, Aktien-ETFs |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | - |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,20% |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Unsere Einschätzung

Votum: Kauf

Globale Anlagekonzepte sind zumeist die erfolgreichsten. Dies liegt an den häufig zeitlich unterschiedlich und sich damit ausgleichenden Konjunktur- und Aktienmarktverläufen. Dadurch gewinnen globale Finanzprodukte den Charakter eines Basisinvestments als stabiles Rückgrat eines Portfolios. Der MSCI Welt berücksichtigt allerdings in sehr starkem Maß (ca. 2/3 ) den US-Aktienmarkt, der durch seine Weltunternehmen mit einer besonders breiten Branchenauswahl und aktionärsfreundlicher Firmenpolitik heraussticht.

Die europäischen Aktienmärkte und vor allem Deutschland (ca. 2%) sind insgesamt eher gering gewichtet. Insofern eignet sich der Fonds als sehr gute Ergänzung zu einem klassischen Privatkundenportfolio mit vielen deutschen Titeln zur Streuung und Performanceglättung eines Portfolios. Auch für Sparpläne ist der MSCI Welt eine gute weil im Aktiensegment relativ stabile Wahl. Zu berücksichtigen ist allerdings, dass z.B. Schwellenländer wie China oder auch die häufig dynamischeren Nebenwerte indexbedingt nicht berücksichtigt sind.

Aktien USA

Zwar ist das positive fundamentale Umfeld unverändert intakt, aber die konjunkturelle Dynamik lässt nach. Die Unsicherheit über die Zollpolitik steigt und die hartnäckig hohe Inflation drückt ebenfalls auf die Stimmung. Auch läuft der hochgewichtete IT-Sektor nicht richtig rund. Taktisch bleiben wir für den US-Markt aus absoluter Sicht noch zurückhaltend. Längerfristig dürften sich aber bei weiterer Schwäche wieder gute Kaufgelegenheiten ergeben. (27. März 2025)

Aktien Japan

Der Nikkei 225-Index befindet sich in einer Korrekturphase. Die Leitzinswende der BoJ dürfte anhalten, allerdings erwarten wir vorerst keine weitere starke Aufwertung des Yen. Kurzfristig belastend wirken sich u.a. der US-Zollstreit sowie die Korrektur bei einigen großen IT-Werten aus. Auch die schwache Konjunktur in China sorgt für Gegenwind. Daher erwarten wir für Japans Börse in den kommenden Wochen eine Fortsetzung der Konsolidierung. (28. Februar 2025)

Aktien Europa

Die Aussicht auf weitere Leitzinssenkungen der Europäischen Zentralbank, die Hoffnung auf ein baldiges Kriegsende in der Ukraine mit einer stetigen Erhöhung der europäischen Verteidigungsausgaben und Spekulationen über eine wieder wachstumsfreundlichere Regierung in Deutschland geben europäischen Aktien derzeit Rückenwind. Die lange Zeit der unterdurchschnittlichen Entwicklung europäischer Aktien dürfte vorbei sein, und wir erwarten für die kommenden Monate weitere moderate Kursgewinne. (27. Februar 2025)

Fazit

Globale Anlagekonzepte sind zumeist die erfolgreichsten. Dies liegt an den häufig zeitlich unterschiedlich und sich damit ausgleichenden Konjunktur- und Aktienmarktverläufen. Dadurch gewinnen globale Produkte den Charakter eines Basisinvestments als stabiles Rückgrat eines Portfolios. Wir votieren diesen ETF mit „Kauf“.

03. April 2025

Kosten

Kosteninformation

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich werden die angegebenen Transaktionskosten erhoben. Diese variieren jedoch in Abhängigkeit des gewählten Depotmodels. So fällt z.B. beim PremiumDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen & Risiken

Chancen

- Aktien bieten auf lange Sicht überdurchschnittliches Renditepotenzial verglichen mit anderen Anlageklassen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Nahezu vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index

- ETFs zeichnen sich durch hohe Liquidität und einfache Handelbarkeit aus. Market Maker sorgen für börsentägliche Liquidität bei einer engen Geld-/Brief Spanne und ermöglichen die einfache Handelbarkeit unter normalen Marktbedingungen

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen begünstigt werden

- Der Fonds ermöglicht die Teilhabe an der Entwicklung der internationalen Aktienmärkte und damit eine besonders breite Streuung (Diversifikation) des Fondsportfolios, sodass dieser weniger abhängig von der Entwicklung einzelner Regionen ist

Risiken

- Die Volatilität (Wertschwankung) des Fondsanteilwerts kann stark erhöht sein

- Investmentfonds unterliegen Kursschwankungen sowie dem Risiko sinkender Anteilspreise, sodass diese möglicherweise bei einem Verkauf nicht mehr dem Wert des investierten Kapitals entsprechen

- Die vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index ist nicht garantiert, sodass es zu Abweichungen in der Wertentwicklung kommen kann

- Dieser ETF beinhaltet ein Kontrahentenrisiko von max. 10% des Nettoinventarwerts aus Derivaten (Swap)

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen belastet werden

- Es ist möglich, dass sich einzelne Regionen/Branchen besser entwickeln als der Fonds und dass der Fonds unter Umständen nicht oder nur geringfügig in diese investiert ist

Downloads

Auswahl an Fondsunterlagen

Das ist der Text über dem Download