Auf einen Blick

Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Kauf

Highlights

- Schwellenländeraktien dürften Stabilisierung in Q1 2025 fortsetzen

- Geringe Handelsspanne zwischen Kauf- und Verkaufskurs

- Synthetische Index-Nachbildung

14.01.2025

Investmentansatz

Anlageziel des Amundi MSCI Emerging Markets II UCITS ETF

Der Amundi MSCI Emerging Markets (LUX) UCITS ETF ist ein börsengehandelter Investmentfonds (Exchange Traded Fund). Das Anlageziel des ETF besteht darin, den Anlegern einen Ertrag zukommen zu lassen, der an die Wertentwicklung des MSCI Daily Emerging Markets TRN Index anknüpft. Der Index bildet die Wertentwicklung der Aktienmärkte aller Schwellenländer weltweit ab.

Bei der Berechnung des Index werden neben den Kurswerten der in ihm enthaltenen Unternehmen auch Dividendenzahlungen abzüglich der Quellensteuer berücksichtigt.

Synthetische ETF Struktur

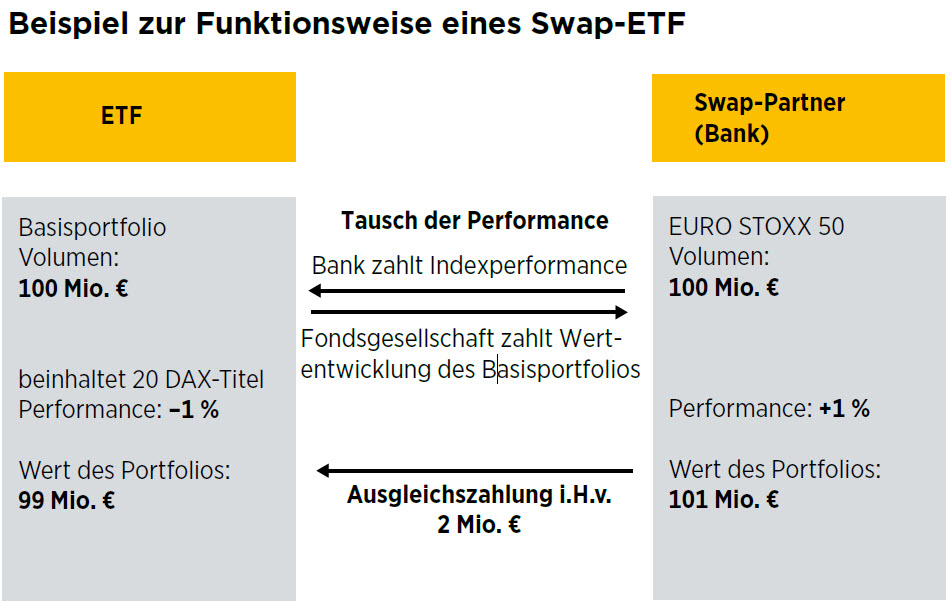

Dieser ETF wird über die swapbasierte Replikationsmethode (Nachbildung) abgebildet. Das bedeutet, swapbasierte ETFs investieren in der Regel nicht in die Bestandteile des abzubildenden Index. Vielmehr gibt es ein sogenanntes Trägerportfolio, welches in der Zusammensetzung deutlich vom abzubildenden Index abweichen kann. Um die Differenz in der Wertentwicklung zwischen dem Trägerportfolio (sogenannter Basket) und dem abzubildenden Index auszugleichen, schließt der Fonds mit einem Swap-Partner einen Tauschvertrag (sogenannter Index-Swap) ab.

Hieraus ergeben sich sowohl für den Swap-Partner als auch für den Fonds Zahlungsverpflichtungen. Entwickeln sich beispielsweise die im Index enthaltenen Wertpapiere besser als die vom Fonds erworbenen, ist der Swap-Partner verpflichtet, den Unterschied in der Wertentwicklung an den Fonds zu zahlen.

Der Hauptgrund der synthetischen Replikation ist, dass durch das Swap-Geschäft die Abweichung (der Tracking Error) zwischen der Wertentwicklung des Index und der des ETFs in der Regel nur sehr gering ist. Gerade bei sehr breiten oder illiquiden Marktindizes können synthetische ETFs unter anderem durch ihre Kostenoptimierung Vorteile bieten. So machen Handelsrestriktionen, unterschiedliche Zeitzonen und auch steuerliche Aspekte eine physische Replikation schwierig.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Amundi Luxembourg S.A. |

| Fondstyp | Aktienfonds |

| Anlagesegment | Schwellenländer |

| Managementtyp | Passiv (ETF) |

| Währung | USD |

| Replikationsmethode | Synthetisch |

| Ertragsverwendung | Ausschüttend |

| WKN | ETF019 |

| ISIN | LU2573966905 |

| Produktgruppe | Aktien, Aktienfonds, Aktien-ETFs |

| Sparplanfähig | Ja |

| VL-fähig | Nein |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,14% |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Unsere Einschätzung

Votum: Kauf

Emerging Markets-Börsen weiterhin mit neutral votiert

Unser Votum für die EM-Aktien bestätigen wir mit Neutral. Während die Börse in China durch mögliche fiskalpolitische Impulse im Jahr 2025 weitere Käufer anziehen könnte, hat sich zuletzt die Attraktivität der Börse in Indien nach der jüngsten Korrektur wieder etwas verbessert, weshalb wir unser Votum von Neutral auf Übergewichten heraufstufen. Auch wenn das KGV für 2025 mit 21 immer noch nicht günstig ist, sprechen die mittel- bis langfristig unverändert positiven strukturellen Faktoren (u.a. Demografie, Urbanisierung, Diversifizierung von Lieferketten) für die wachstumsstarke indische Volkswirtschaft.

Diese dürfte zudem nicht so stark unter möglichen negativen Effekten der neuen US-Regierung leiden, wie einige andere Länder aus den EM. Alles in allem ist aber zu konstatieren, dass der Regierungswechsel in den USA tendenziell zu mehr Gegenwind in den EM führen könnte. Höhere US-Zölle, ein festerer US-Dollar, eine höhere Inflation und weniger US-Leitzinssenkungen machen das Leben für die EM-Anleger nicht leichter. Auf der anderen Seite ist das geschätzte EM-BIP-Wachstum für 2025 mit 3,4% (J/J) weiterhin robust. Auch das prognostizierte Unternehmensgewinnwachstum für 2025 ist mit 14,4% (J/J) vielversprechend und das KGV ist mit 11,8 recht moderat.

Hinzu kommt die Aussicht auf weitere Zinssenkungen sowie einige strukturell positive Themen wie beispielsweise Demografie, Ersparnisbildung, Urbanisierung und eine verbesserte Schuldenstruktur. Die Haushalts- und Leistungsbilanzdefizite haben sich vielerorts verringert, weshalb die Abhängigkeit von externer Finanzierung reduziert werden konnte. Laut Internationalen Währungsfonds sinkt der Anteil der Auslandsfinanzierung der Emerging Markets von 50% (1989) auf geschätzte 28% bis Ende 2024. Die Resilienz der Schwellenmärkte ergibt sich auch aus der verstärkten Unabhängigkeit vieler EM-Zentralbanken, die in den vergangenen Jahren vielerorts frühzeitig die Inflation bekämpft haben.

Positive und negative Faktoren für EM-Aktien halten sich die Waage

Unseres Erachtens halten sich in den EM derzeit die positiven und negativen Faktoren die Waage. Zu den positiven Faktoren zählen: Vergleichsweise moderate Bewertung (KGV 2025e: 11,8); mögliche weitere Leitzinssenkungen in H1 2025; Verschuldungsniveaus mancherorts niedriger als in vielen westlichen Staaten; höhere Rohstoffpreise begünstigen rohstoffreiche Länder. Stimulusmaßnahmen in China.

Zu den negativen Faktoren zählen u.a.: Regulierungen, Immobilienkrise, Wachstumsabschwächung in China; geopolitische Risiken (Russland, Israel, China/Taiwan); höhere Rohstoffpreise und Lieferkettenprobleme tendenziell negativ für Asien; weitere Eskalation des Krieges zwischen Russland und der Ukraine sowie zwischen Israel und der Hamas mit weiteren möglichen negativen Folgen für die Rohstoffpreise; US-Wahlsieg von Trump (höhere Zölle, höhere Zinsen, festerer US-Dollar etc.).

Mittelfristige Perspektiven der globalen Emerging Markets

Der Boom der Emerging Markets hält trotz zwischenzeitlicher Korrekturen an. Kraftzentren der Weltwirtschaft dürften weiter Länder wie China und Indien bleiben. Weitere Zuflüsse an Kapital und mittelfristig weitere Währungsaufwertungen sind die Folge. Das Wachstum ist zumeist breit diversifiziert. Eine kaufkräftige Mittelschicht wächst stetig. Sie ist der Garant für nachhaltige Prosperität. Schwellenländeraktien sollten daher Bestandteil eines gut diversifizierten Portfolios sein.

Fazit

Die Schwellenländerbörsen (MSCI EM-Index) haben seit Anfang 2024 rund 6 Prozent an Wert zugelegt. Im Jahr 2025 könnten neben einem stabilen BIP- und Firmengewinnwachstum v.a. weitere Zinssenkungen in manchen EM-Ländern für Rückenwind sorgen. Die Bewertung ist weiterhin relativ moderat. Für Gegenwind könnte v.a. die neue US-Regierung sorgen (US-Zölle, festerer USD, höhere Zinsen etc.). Das Votum für den Amundi MSCI Emerging Markets bleibt bei Kauf.

14. Januar 2025

Kosten

Kosteninformation

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich werden die angegebenen Transaktionskosten erhoben. Diese variieren jedoch in Abhängigkeit des gewählten Depotmodels. So fällt z.B. beim PremiumDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen & Risiken

Chancen

- Aktien bieten auf lange Sicht überdurchschnittliches Renditepotenzial verglichen mit anderen Anlageklassen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Nahezu vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen begünstigt werden

- ETFs zeichnen sich durch hohe Liquidität und einfache Handelbarkeit aus. Market Maker sorgen für börsentägliche Liquidität bei einer engen Geld-/Brief Spanne und ermöglichen die einfache Handelbarkeit unter normalen Marktbedingungen

- Der Fonds ermöglicht die Teilhabe an der Entwicklung der Emerging Markets Aktienmärkte und damit eine besonders breite Streuung (Diversifikation) des Fondsportfolios, sodass dieser weniger abhängig von der Entwicklung einzelner Regionen ist

Risiken

- Die Volatilität (Wertschwankung) des Fondsanteilwerts kann stark erhöht sein

- Investmentfonds unterliegen Kursschwankungen sowie dem Risiko sinkender Anteilspreise, sodass diese möglicherweise bei einem Verkauf nicht mehr dem Wert des investierten Kapitals entsprechen

- Die vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index ist nicht garantiert, sodass es zu Abweichungen in der Wertentwicklung kommen kann

- Es ist möglich, dass sich einzelne Regionen/Branchen besser entwickeln als der Fonds und dass der Fonds unter Umständen nicht oder nur geringfügig in diese investiert ist

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen belastet werden

- Ein grundsätzliches Risiko bei Investmentfonds besteht in der vorübergehenden Aussetzung der Anteilsrücknahme aufgrund nicht ausreichender Liquidität bis hin zu einer geordneten Auflösung des Fonds